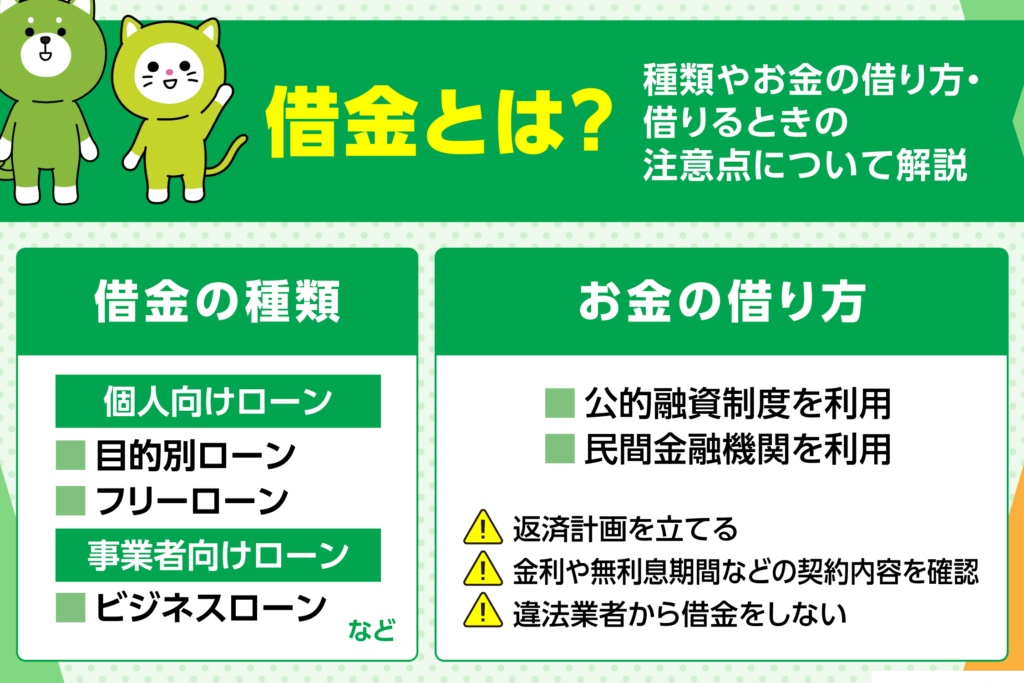

私たちは日常生活の中でさまざまな理由から借金 どうやって借りる必要に迫られることがあります。急な出費や大きな買い物をする際に、適切な資金調達方法を知っておくことは非常に重要です。このブログでは、私たちが利用できる借金の方法とその注意点について詳しく解説します。

まずは、借金をするための基本的なステップと選択肢を理解しましょう。消費者金融や銀行など複数の選択肢がある中で、自分に合ったものを見つけることが成功への鍵です。また、借金 どうやって借りる際にはリスクも伴うため、それらについてもしっかり把握しておく必要があります。あなたはどんな方法で借り入れを検討していますか?興味深い情報が待っていますのでぜひ最後まで読んでみてください。

借金 どうやって借りる方法とは

借金をする際には、まず自分自身のニーズや状況を明確に理解することが重要です。私たちは、借金をどうやって借りるかについての基本的な方法と手続きを以下に示します。これらのステップを踏むことで、スムーズに借入れを行うことが可能になります。

借入れの目的を明確にする

まず最初に考慮すべきは、何のためにお金が必要なのかという点です。この目的によって、どのようなタイプの借入れが適しているかが決まります。例えば、

- 住宅購入資金

- 教育費用

- 車両購入

- 緊急医療費

これらから、自身のニーズに合った選択肢を検討しましょう。

収入と支出の見直し

次に、自分自身の収入と支出を見直す必要があります。具体的には、以下のポイントを確認します:

- 月々の収入

- 固定支出(家賃、水道光熱費など)

- 変動支出(食費、交通費など)

これらを整理することで、実際に返済可能な額や期間も考慮した上で計画的な借入れができます。

複数の貸し手から比較検討

借金はどこからでもできるわけではありませんので、複数の貸し手から条件を比較することが大切です。それぞれ異なる利率や返済条件がありますので、

- 銀行

- 消費者金融

- クレジットカード会社

それぞれについて調査し、自分たちに最もメリットがある選択肢を選びましょう。また、この段階で信頼性も重視すべきです。

| 貸し手 | 利率 (%) | 返済期間 (年) |

|---|---|---|

| 銀行A | 2.5 | 5 |

| 消費者金融B | 15.0 | 3 |

| クレジットカードC | 18.0 | -(リボ払い) |

この表は、一部例として異なる貸し手ごとの利率や返済期間を見るため参考になります。私たちは、このような情報収集によって契約内容への理解も深めていく必要があります。

以上述べたステップは、「借金 どうやって借りる」の実現へ向けて非常に重要です。それぞれ丁寧に確認して進めることで、不安なくお金を調達できるでしょう。

借金をする際の必要書類と手続き

借金をする際には、必要な書類や手続きを理解しておくことが重要です。これにより、スムーズに借入れを進めることができ、不安を軽減することにも繋がります。以下では、一般的に求められる書類とその手続きについて詳しく説明します。

必要書類

借金の申請には、以下のような書類が一般的に必要になります:

- 本人確認書類:運転免許証やパスポートなど、公的機関発行の身分証明書。

- 収入証明書:給与明細や源泉徴収票、自営業の場合は確定申告書など。

- 住民票:現在の住所を確認するための住民票。

- 印鑑登録証明書:印鑑登録されている場合は、その証明も求められることがあります。

これらの書類は、貸し手によって異なる場合がありますので、事前に確認して準備しましょう。また、電子申請の場合にはデジタル化されたコピーが必要となることもありますので注意が必要です。

手続きの流れ

借金を申し込む際の基本的な手続きは以下の通りです:

- 情報収集: 複数の貸し手から条件を比較検討し、自分に合ったオプションを選びます。

- 申し込み: 選んだ貸し手に対して正式に申し込みを行います。この時点で必要な書類も提出します。

- 審査: 貸し手による審査が行われます。信用情報や提出した資料に基づいて判断されます。

- 契約: 審査が通過した後、契約内容について十分な説明を受けた上で契約します。その際は内容をよく理解しておくことが重要です。

- 融資実行: 契約後、指定口座へ融資額が振り込まれます。この段階で初めて実際のお金として利用できます。

A以上のステップは、「借金 どうやって借りる」の一環として非常に重要です。それぞれ丁寧に進めることで安心してお金を調達できるでしょう。特に審査段階では、自身の信用情報についても影響がありますので注意深く取り組むべきです。

注意すべき利息や返済条件

私たちが借金をする際には、利息や返済条件について十分に理解しておくことが不可欠です。これらは借入の総コストに大きな影響を与えるため、特に注意が必要です。適切な情報を持っていれば、自分に最も合った条件での借入れが可能となり、将来的な返済負担を軽減することができます。

利息の種類と計算方法

借金の利息には主に以下のような種類があります:

- 固定金利:契約時に決定された金利が返済期間中ずっと変わらないタイプ。

- 変動金利:市場の動向によって金利が変化するタイプで、通常は低めからスタートします。

これらの選択肢はそれぞれメリット・デメリットがありますので、自分自身のライフプランやリスク許容度と照らし合わせて選ぶことが重要です。また、実際の支払額は元本とともに計算されるため、次回以降どれだけ支払うことになるか予測できるツールを活用すると良いでしょう。

返済条件について

返済条件には以下のような要素があります:

- 返済期間:一般的に短期、中期、長期から選べます。それぞれ月々の負担額にも影響します。

- 毎月の返済額:小さすぎると完済まで時間がかかり、大きすぎると生活費への負担になります。

- 繰上げ返済手数料:予定より早く完済した場合でも手数料が発生する場合がありますので事前確認必須です。

| 項目 | 説明 |

|---|---|

| 固定金利 | 一定期間同じ金利。 |

| 変動金利 | 市場状況によって上下。 |

| 繰上げ返済手数料 | 早期完済時に発生する可能性。 |

このように、多様な要因を考慮しつつ自分自身で管理できる範囲内で設定していくことが大切です。「借金 どうやって借りる」プロセスでは、この知識こそ成功への第一歩となります。

信用情報が借入に与える影響

私たちが借金をする際、信用情報は非常に重要な役割を果たします。信用情報とは、個人の借入履歴や返済状況を記録したデータであり、金融機関が貸し手としてのリスクを評価するために利用されます。この情報が良好であればあるほど、より良い条件での借入れが可能になるため、自分自身の信用を理解し、管理することが必要です。

信用スコアとその重要性

信用スコアは、私たちの信用情報から算出される数値であり、多くの場合300から850までの範囲で示されます。このスコアは以下の要素によって影響を受けます:

- 支払い履歴:遅延や未払いがある場合、スコアに悪影響があります。

- 借入残高:クレジットカードやローンなどの総額と、その限度額との比率も重要です。

- 新規口座開設:短期間に多くの新しい口座を開設するとリスクと見なされることがあります。

このような要素によって構成された信用スコアは、私たちが「借金 どうやって借りる」際に大きな影響を与えます。高いスコアは低金利で融資を受けられる可能性を高め、一方で低いスコアでは融資自体が難しくなる場合もあります。

信用情報へのアクセス方法

私たちは、自分自身の信用情報について定期的に確認することができます。各金融機関や専門機関から提供されているサービスを利用すれば、自分の状況把握につながります。具体的には以下の方法があります:

- CIC(株式会社シーアイシー): 日本国内最大級の信用情報機関で、自分自身の信用情報報告書を見ることができます。

- KSC(全国銀行個人信用情報センター): 銀行系統による信頼できるデータベースです。

- NICO(日本クレジット協会): クレジットカード関連情報も含まれており、有用です。

| 機関名 | 特徴 |

|---|---|

| CIC | 広範囲な取引実績データ提供。 |

| KSC | 銀行中心の詳細な信頼性データ収集。 |

This way, we can ensure that our credit information is accurate and up-to-date, helping us make informed decisions when considering borrowing options. Understanding how our credit information impacts our ability to secure loans is a crucial step in managing our financial health.

貸し手選びのポイントと注意事項

私たちが「借金 どうやって借りる」際に、適切な貸し手を選ぶことは非常に重要です。貸し手によって提供される条件やサービスは大きく異なるため、慎重な検討が求められます。ここでは、貸し手選びのポイントとその注意事項について詳しく見ていきます。

貸し手の種類

まず、どのようなタイプの貸し手が存在するかを理解することが重要です。一般的には以下のような種類があります:

- 銀行:信頼性が高く、金利も比較的低いですが、審査基準が厳しい場合があります。

- 消費者金融:融資までのスピードが速く、多様なプランを提供しています。ただし、金利は高めになる傾向があります。

- クレジットカード会社:キャッシング機能を利用して借入れできますが、高い利息を伴う可能性があります。

金利と返済条件

貸し手を選ぶ際に最も注目すべき点は金利と返済条件です。これらは後々の負担に直結しますので、自分自身で十分にチェックしましょう。

- 固定金利 vs. 変動金利:固定金利は安定性がありますが、変動金利の場合、市場状況によって変わるリスクがあります。

- 返済期間:長期的な返済計画を立てることも重要です。短期間で完済できれば総支払額は少なくなります。

| タイプ | 特長 | 平均金利 |

|---|---|---|

| 銀行 | 信頼性あり、審査厳しい。 | 年率3%〜10% |

| 消費者金融 | 迅速融資、多様プラン。 | 年率5%〜20% |

審査基準と評判

また、自分自身の信用情報だけでなく、それぞれの貸し手の評判や審査基準にも注意する必要があります。他者から得られるレビューや評価サイトなどで事前に情報収集しましょう。このプロセスでは以下の点を確認できます:

- 他人からの推薦

- 過去のお客様から寄せられた評価

- 提供されているカスタマーサポート体制

正確な情報収集によって、自分に合った最適な貸し手を見つけ、「借金 どうやって借りる」において成功につながります。このステップこそが賢明なお金管理への第一歩となります。